ごーとです。

貯蓄から投資へ。最近よく目や耳にする機会が多い言葉です。雑誌やテレビなどで特集が組まれたり、SNS等で話題になったりと、挑戦する人が少しずつ増えてきた株式投資。

そんな株式投資の大きな魅力の1つに、年に数回もらうことができる配当金があります。超低金利時代に、普通預金よりも高利率な配当金は魅力的であり、資産を増やすこともつながります。

配当金をもらってみたいなぁ!と思ったものの、そもそもどうすればもらえるかわからないと思ったことはありませんか?

そこで、配当金の基礎知識をはじめ、配当金のもらい方や銘柄の選び方など、安心してかんたんに配当金をもらえるようになる記事を作成しました。

この記事を読み終わった頃には、安心して配当金がもらえる知識が身に付きます。

それでは、配当金の基礎知識と配当金のもらい方・銘柄の選び方について丁寧にわかりやすく徹底解説していきます。

最後までごゆっくりとご覧ください。

配当金とは何か?

会社が株主に還元するお金

みなさんは、これまで”配当金”という言葉を耳にしたことはありますか?

配当金とは・・・一言でいうと、会社が稼いだ利益の一部を株主に還元するお金のことです。

わたしたち投資家は、出資する(株を買う)ことで、株主となり、会社の事業資金集めに貢献しています。

株主は、その会社のオーナーの1人であり、出資の見返りとして、株主総会に参加する権利や、事業がうまくいったお礼として、会社が生み出した利益の中から配当金をもらう権利が与えられるのです。

会社によって配当金を出す回数は異なっていますが、多くの会社が決算後のタイミングで年に1~2回配当金を出しています。

株の基本的な仕組みなどについてピンと来ない人は、下記の記事もぜひご覧ください。

株の仕組みを知る

-

-

株とは何か?株式投資とは何か?投資超初心者でも5分で簡単に理解できる株式投資の仕組み

続きを見る

配当金は1株からもらうことができる

配当金といっても、いったいどのくらいのお金がもらえるのでしょうか。まず、配当金の見方を知っておく必要があります。

とある会社から配当金がもらえるかどうか、いくらもらえるかについては、インターネットはもちろんのこと、各証券会社のウェブサイト・アプリ、四季報などの株関連書籍等で調べることが出来ます。

そこには、会社が株主に対して、配当金をいつ出しているか、どのくらい出しているかが書いてあります。そして、覚えておいてほしいのが、配当金は、1株あたりの金額が表示されている。ということです。

例えば、ある株を100株(1単元)持っていて、配当金が120円と書いてあった場合、120円×100株=12,000円の配当金がもらえるということになります。

また、1株だけしかもっていない投資家に対しても、120円の配当金が支払われます。配当金は、1株あたりの金額で表示され、1株でも株を持っていれば、配当金がもらえると覚えておきましょう。

しかし、全ての会社で配当金を出しているわけではありません。配当金を出している会社かどうかもしっかりと見極める必要があります。

配当金には約20%税金がかかる

配当金は、1株あたりの金額で表示されているということはしっかり理解できましたか。次に配当金にかかる税金について説明していきます。

配当金がいくらもらえるかどうかは、自分の保有株式数に応じて計算することで、出すことができます。しかし、その全額が手元に来るわけではありません。

配当金には、基本的に20.315%の税金がかかります。

先ほどの例でいうと、ある株を100株(1単元)持っていて、配当金が120円だった場合、配当金の額は、12,000円ということになります。

しかし、税金が約20%課税されるため、手元に残る実質的な配当金は、約9,600円ということになるのです。

例外として、NISA口座で配当金を受け取る場合は、非課税になることもありますが、株の配当金には、20.315%の税金がかかることを覚えておきましょう。

配当金のもらい方

配当金をもらう手順と流れ

配当金デビューの第一歩として、まず、株の購入から配当金がもらえるまでの全体の流れを理解しておきましょう。

step

1証券会社で証券口座を開設する

配当金をもらうためには、証券口座を開設し、株を購入して、株主にならなければなりません。

まず、銀行口座・投資資金・本人確認書類を3つを用意して、証券口座を開設しましょう。証券口座の開設方法などについては、下記の記事を参考にしてください。

株式投資の始め方を知る

-

-

投資初心者向けに徹底解説!誰でもすぐにわかる株式投資の始め方・やり方スタートガイド

続きを見る

step

2配当金を出している企業の株を購入する

証券口座の開設が完了したら、配当金を出している会社を株を購入します。

配当金を出している会社かどうかについては、インターネットはもちろんのこと、各証券会社のウェブサイト・アプリ、投資関連書籍等で調べることが出来ます。

step

3権利確定日に株主名簿に記載される

配当金をもらうためには、配当金を出している会社の株をとにかく買えばいいというわけではありません。

各会社ごとに決まっている「権利確定日」にその会社の株を持っていなければならないのです。

権利確定日とは?

株主名簿上で誰が株主であるかどうかを確定させる日のこと。権利確定日に株主であれば、諸々の権利を得ることができる。

権利確定日に株主であれば、配当金だけではなく、株主優待をもらう権利や、株主総会に出席する権利なども得ることができます。

権利確定日については、この記事の後半でさらにわかりやすく説明しますので、ここではなんとなく理解していればOKです。

step

4権利確定日の約3か月後に配当金がもらえる

権利確定日に株主であれば、もう配当金をもらう準備はすでに整っています。権利確定日の翌日以降に株を売ってしまっても大丈夫です。

あとは、ワクワクしながら、配当金のご案内到着までキリンぐらい首を長くして待ちましょう。

会社によって差はありますが、権利確定日の約2~3か月後に配当金の案内が到着します。イメージを膨らませるために、KDDIから送られてきた配当金計算書を紹介しておきます。

KDDI(9433)

権利確定日:2020年3月末日

支払確定日:2020年6月18日

配当金:60円/株×100株=6,000円

.jpg)

配当金計算書

これまで説明してきた配当金をもらうまでの流れを簡単にまとめるとこんな感じです。

配当金の権利確定日とは?

配当金をもらうために重要となってくるのが権利確定日です。権利確定日の意味をしっかり理解しておきましょう。

そして、配当金をもらうためには、権利確定日に株主である必要があります。

権利確定日とは?

株主名簿上で誰が株主であるかどうかを確定させる日のこと。権利確定日に株主であれば、諸々の権利を得ることができる。

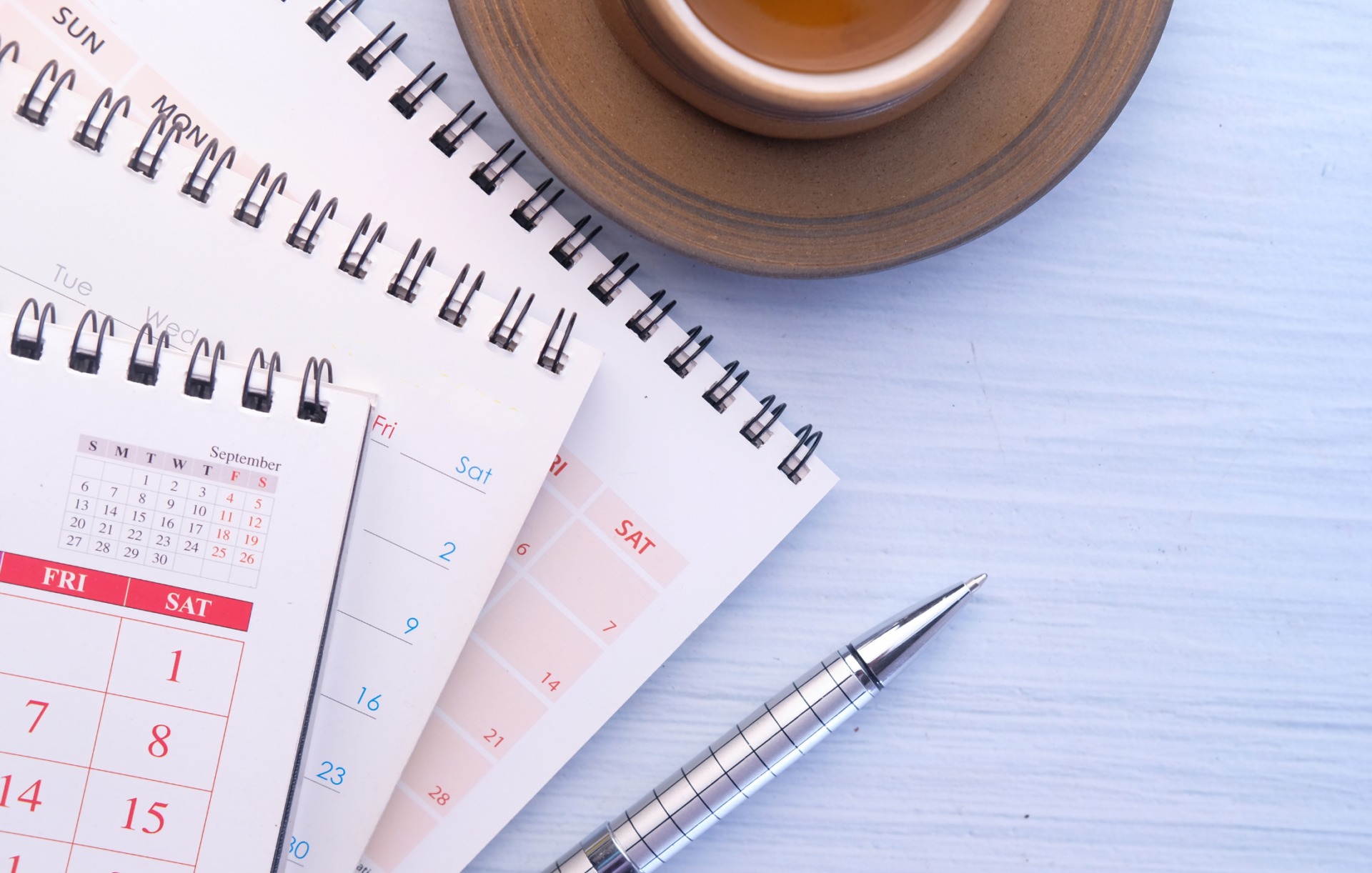

権利確定日は、一般的には決算日と同じ日に設定されており、3月末の会社が多いです。

しかし、1月末の会社もあれば、8月末の会社もあり、12月末の会社だってもちろんあります。権利確定日は、会社や企業によって異なっていることを覚えておいてください。

また、中には3月末と9月末、6月末と12月末といった具合に年2回の会社もあるので注意が必要です。

配当金をもらうためには、まず、権利確定日がいつなのかをしっかり確認することが重要です。

株主になるタイミングは売買成立2営業日後

権利確定日がいつなのかをしっかり確認したら、次に考えるのは、いつまでに買えばいいのか?ということです。

そんなのわかってるよ!権利確定日までに買えばいいんでしょ?と思ったそこのあなた!答えはNO!です。

さきほど、配当金をもらうためには、権利確定日に株主である必要がある。と説明しました。しかし、株を買った日にすぐ株主(株主名簿に記載される)となれるわけではありません。株主になるまでにはタイムラグがあります。

売買が成立した日から、2営業日後に購入代金と株式の受け渡しが行われ、はじめて株主(株主名簿に記載される)になることができるのです。

約定日と受渡日

売買が成立した日を約定日(やくじょうび)といい、株の受け渡しが行われる日(約定日の2営業日後)を受渡日(うけわたしび)といいます。

配当金や株主優待をもらうために重要な部分なので、必ず覚えておきましょう。

配当金の権利付最終日とは?

株主になるタイミングについてはしっかり理解できたでしょうか?もう一度言いますが、株を買った瞬間に株主になるのではなく、2営業日後の受渡日に晴れて株主となれるのです。

そして、先ほどから何度も説明していますが、配当金をもらうためには、権利確定日に株主である必要があります。

つまり、権利確定日の2営業日前までに株を買っておけば、権利確定日には株主となり、配当金や株主優待をもらうことができるのです。

配当や株主優待などをもらう権利が得られる最終取引日(権利確定日の2営業日前)のことを権利付最終日といいます。権利付最終日の意味をしっかり理解しておきましょう。

権利付最終日とは?

株主の権利を取得することができる最終取引日のこと。権利確定日の2営業日前が権利付最終日となり、該当する銘柄を保有していれば、株主の権利を取得できる。

また、権利付最終日の翌日のことを権利落ち日といいます。権利落ち日に株を買っても、配当や株主優待などをもらう権利を得ることはできません。権利落ち日の意味をしっかり理解しておきましょう。

権利落ち日とは?

株式を買付けても株主の権利を取得することができない日。権利付最終日の翌営業日を指します。

これまで出てきた、権利付き最終日、権利落ち日、権利確定日の3つはしっかり区別して覚えてください。

上の図を見てください。権利確定日が9月末の企業の場合、2営業日前の9月26日(金)が権利付最終日になり、その翌営業日の9月29日(月)が権利落ち日となります。

土・日・祝日は、株式市場がお休みのため、営業日としてはカウントしません。権利確定日直前に土・日・祝日がある場合は注意が必要です。

配当利回りと配当性向

配当利回りとは?

配当金は、株式投資を行う投資家にとって、大きな利益の1つです。そして、誰もがより少ない投資額で多くの配当金をもらいたいと考えると思います。

そんな時に役立つのが「配当利回り」という投資収益を見る指標です。超重要な指標の1つなので必ず覚えておいてください。

配当利回りとは?

投資金額(株の購入価格)に対して、1年間でどれだけの配当金を受けることができるかを示す数値。

株価や配当金は、会社によって異なっています。そのため、「配当利回り」を確認することで、株の購入価格に対してもらえる配当金が多いかどうかを判断することができます。

例えば、下の表のような配当金を出す会社が3社あったとします。

| A社 | B社 | C社 | |

| 株価 | 1000円 | 2000円 | 4000円 |

| 配当金 | 40円 | 60円 | 100円 |

それぞれの株価と配当金から配当利回りを算出してみましょう。

A社:配当40円÷株価1000円=0.04×100=4%

B社:配当60円÷株価2000円=0.03×100=3%

C社:配当100円÷株価4000円=0.25×100=2.5%

配当金額だけを見ると、C社が最も高いといえますが、配当利回りを見るとA社が一番高いことがわかります。つまり、投資金額(株価)に対して、1年間の配当割合が多いA社は、他の2社よりもお得な投資対象と言えるのです。

配当金額の大小で判断するのではなく、配当利回りを基準にして各社を比較することで、相対的な判断ができるということを覚えておきましょう。

配当性向とは?

配当利回りとセットで覚えてほしいのが「配当性向」という株主への利益還元の度合いを見る指標です。

配当性向とは?

会社の最終利益のうち配当金の割合。会社が生み出した利益からどれだけの配当金が支払われるかの比率のこと。

そもそも会社が生み出した利益は、どうなるのでしょうか。図を使って説明していきます。

1年間の事業活動の結果、出てくる最終利益は、翌年以降の事業などに備えて「内部留保」として会社に残しておくほか、事業資金を出している株主にも「配当金」が支払われることになります。

そして、「配当性向」とは、最終利益のうち、どれだけ配当金として株主に配分してくれるか?を示す数値となっています。

この「配当性向」は、高ければ高いほど株主への利益還元が高いと考えられます。しかし、さらなる成長のために、将来の事業資金を社内に「内部留保」として残すことも重要だという考え方もあります。

配当性向が高ければ高いほどいいというわけではない。ということを頭の片隅に入れておいてください。

一般的には、成長企業の場合、配当性向が低く、成熟企業の場合、配当性向が高いという傾向があると言われています。

銘柄選びの方法と注意点

業績のいい配当株を選ぶ

配当金は、それぞれの会社が稼ぎ出した利益の一部を株主に還元しているものです。

配当金を出している背景には、しっかりと利益を出していることが前提になります。企業自体の業績が悪かったり、赤字なのに配当を出している状況が見られたら注意が必要です。

この考え方は、通常の株式投資でも同じことがいえます。銘柄を選ぶときは、基本的に利益が出ているかどうかを確認しましょう。

配当金がたくさんもらえることは、株主にとってはうれしいことです。しかし、利益の中から配当金がもらえると考えると、利益が出ていない赤字の会社は、配当金がゼロになる可能性があります。

初心者はまず、業績のいい配当銘柄を選ぶことをおすすめします。

高配当銘柄を狙う

先ほど、配当利回りについての説明をしましたが、しっかり覚えていますか?忘れてしまった人は今もう一度覚えておきましょう。

配当利回りとは?

投資金額(株の購入価格)に対して、1年間でどれだけの配当金を受けることができるかを示す数値。

ボクがおすすめするのは、高配当銘柄への投資です。文字通り、配当利回りが高い銘柄を狙うということです。

現在、国内の上場企業の平均配当利回りは2%前後だと言われています。超低金利時代の普通預金に比べるとかなりの高利率です。しかし、ここでボクがオススメしたいのは業績のいい配当利回り4~5%以上の銘柄への投資です。

好業績と書きましたが、どんなに配当利回りが高くても業績が悪化すると配当が減ってしまう可能性があります。あくまでも業績が良くて、配当利回りも高い銘柄へ投資をオススメします。

中には配当利回り10%などといった銘柄もありますが、将来的には高配当ではなくなる可能性も十分にあります。今その企業の業績状況がどうなのか、最新の配当情報はどうなっているかの確認は絶対に忘れないでください。

もう一度言いますが、初心者はまず、業績のいい配当銘柄を選ぶことをおすすめします。

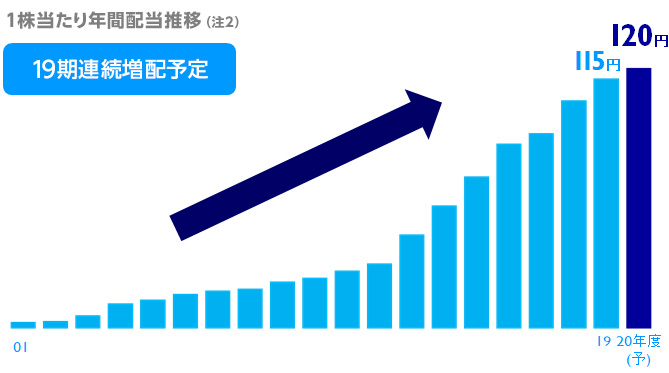

連続増配銘柄を狙う

それぞれの会社は、毎年その利益の大きさに応じて、配当金を株主に還元しています。

業績が好調で、前年に比べて大きな利益をあげた場合、前年よりも配当を増やすことがあります。このことを「増配(ぞうはい)」といいます。

逆に、業績が不調で、前年に比べて大きく利益が減った場合、前年よりも配当を減らすことがあります。このことを「減配(げんぱい)」といいます。

そして、配当を出していない会社や配当を出さなくなったことを「無配(むはい)」といいます。この3つの言葉はしっかり覚えておきましょう。

この3つのうち、みなさんはどれが一番うれしいでしょうか。もちろん「増配」だと思います。そして、ボクがオススメするのは連続増配銘柄への投資です。

実際のところ、上場している会社の中には、毎年少しずつ配当を増やしている会社も多く、連続して配当を増やしている企業は連続増配企業と呼ばれ、国内外の投資家から支持されています。

また、連続して増配しているということは、企業業績が順調であることを示すと同時に、株主想いの会社であることを示す重要な株主還元行為です。

この記事で例示したボクが保有しているKDDI(9433)も10期以上にわたって連続増配をしています。

配当金の推移(参照:KDDIホームページ)

こういった銘柄を長期保有することで、コツコツと資産増やしてみてはいかがでしょうか?

権利確定日を確認する

最後に、配当金をもらうための基本をおさらいして、この記事は終わりにしようと思います。

序盤で説明しましたが、配当金をもらうためには、権利確定日に株主である必要があります。

まずは、権利確定日がいつなのかをしっかり確認しましょう。そして、配当が年2回もらえる会社(権利確定日が年2回ある)もあるので、合わせて確認するといいでしょう。

権利確定日とは?

株主名簿上で誰が株主であるかどうかを確定させる日のこと。権利確定日に株主であれば、諸々の権利を得ることができる。

この記事では、配当金のもらい方・選び方など、配当金に関する基礎知識について説明しました。

配当金をもらってみたい!と思っていただけましたか?みなさんもぜひ、配当金をもらって、楽しくお得に過ごしていただけたらと思います。